Công ty cho biết đang có kế hoạch khác liên quan đến việc phát hành cổ phiếu tăng vốn điều lệ. HĐQT sẽ báo cáo ĐHĐCĐ gần nhất về việc dừng triến khai hồ sơ đăng ký chào bán cổ phiếu cho cổ đông theo phương án đã được thông qua ngày 15/10/2025.

Đây là phương án chào bán cổ phiếu cho cổ đông hiện hữu nhằm tăng vốn điều lệ lên hơn 5.1 ngàn tỷ đồng với số lượng dự kiến hơn 365 triệu cp.

Theo phương án trình cổ đông, Chứng khoán HD sẽ chào bán với tỷ lệ 2:5 (cổ đông sở hữu 2 cp sẽ được quyền mua 5 cp chào bán thêm). Giá bán đề xuất là 20,000 đồng/cp, tương đương giá trị sổ sách trên BCTC bán niên 2025 của Công ty (20,531 đồng/cp).

Số tiền thu về hơn 7.3 ngàn tỷ đồng. Phần lớn sẽ được sử dụng cho hoạt động đầu tư, tự doanh chứng khoán, chứng chỉ tiền gửi, trái phiếu Chính phủ với số vốn dự kiến 4.6 ngàn tỷ đồng (tỷ lệ phân bổ 63%).

Đáng chú ý, Chứng khoán HD sẽ dùng 1.47 ngàn tỷ đồng góp vốn vào doanh nghiệp sàn giao dịch tài sản mã hóa khi doanh nghiệp này tăng vốn lên 10 ngàn tỷ đồng. Công ty này mang tên CTCP Sàn giao dịch Tài sản mã hóa HD.

Phần còn lại được dùng bổ sung vốn cho hoạt động cho vay ký quỹ (tỷ trọng 25%), hoạt động ứng trước tiền bán (tỷ trọng 10%) và mua sắm tài sản cố định, phần mềm, chi phí hoạt động kinh doanh (tỷ trọng 2%).

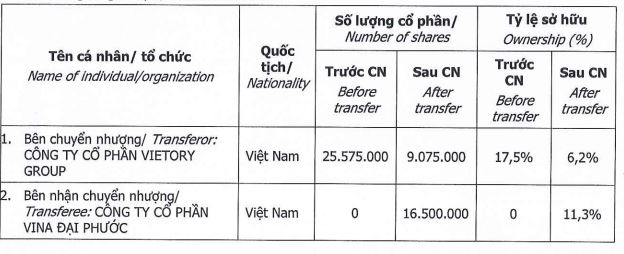

Gần đây, Chứng khoán HD có sự thay đổi trong cơ cấu cổ đông. Ngày 20/10, Công ty ghi nhận giao dịch chuyển nhượng cổ phần trên 10% vốn điều lệ. CTCP Vietory Group đã chuyển nhượng 16.5 triệu cp cho CTCP Vina Đại Phước. Sau giao dịch, sở hữu của Vietory Group giảm về còn hơn 9 triệu cp, tương ứng 6.2% vốn. Ngược lại, Vina Đại Phước từ không sở hữu trở thành cổ đông lớn nắm 16.5 triệu cp, tỷ lệ 11.3% vốn.

|

Giao dịch chuyển nhượng vốn tại Chứng khoán HD

Nguồn: Chứng khoán HD

|

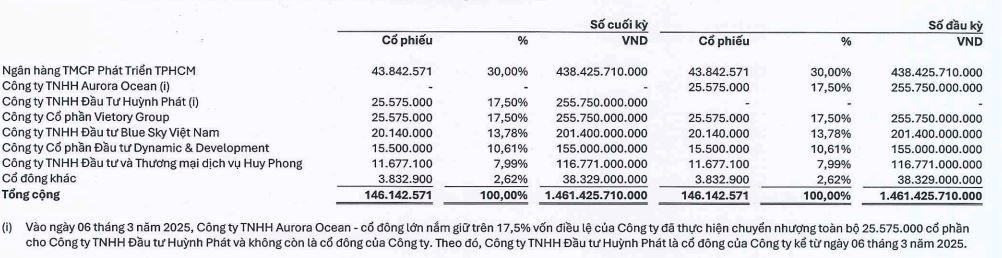

Theo báo cáo tài chính soát xét, tính đến ngày 30/06/2025, Chứng khoán HD có 6 cổ đông lớn, sở hữu hơn 97% vốn điều lệ là HDBank (30%), Công ty TNHH Đầu tư Huỳnh Phát (17.5%), CTCP Vietory Group (17.5%), Công ty TNHH Đầu tư Blue Sky Việt Nam (13.78%), CTCP Đầu tư Dynamic & Development (10.61%), và Công ty TNHH Đầu tư và Thương mại Dịch vụ Huy Phong (7.99%).

|

Cơ cấu cổ đông của Chứng khoán HD

Nguồn: BCTC Chứng khoán HD

|

CTCP Vina Đại Phước, trụ sở tại Đồng Nai, là liên doanh giữa DIG và VinaCapital (thông qua 2 quỹ thành viên), thành lập năm 2007 với vốn điều lệ gần 1,654 tỷ đồng, nhằm thực hiện dự án Hoa Sen Đại Phước. Vào tháng 08/2016, DIG nắm 28% vốn, còn hai cổ đông ngoại là Công ty VinaCapital Pacific Limited - Singapore nắm 54% và Công ty Allright Assets Limited - Singapore 18%.

Sau hơn 10 năm thành lập, các cổ đông sáng lập của Vina Đại Phước đã lần lượt thoái vốn gồm: VinaCapital thoái vào năm 2017 và DIG năm 2019. Bên nhận chuyển nhượng phần vốn của VinaCapital là China Fortune Land Development (CFLD) - một tập đoàn phát triển bất động sản công nghiệp ở Trung Quốc. Dự án sau khi về tay chủ đầu tư mới cũng đổi tên từ Hoa Sen Đại Phước thành Swan Bay Đại Phước.

Đến cuối năm 2021, Vina Đại Phước công bố SNC Investments 27 và SNC Investments 28 - hai công ty con của CFLD (trụ sở tại Singapore) đã không còn nằm trong cơ cấu cổ đông Công ty. Trong năm 2023, chức Chủ tịch HĐQT Công ty vẫn do cá nhân quốc tịch Đài Loan (Trung Quốc) là ông Lin, Yi Huang nắm giữ, ngoài ra bổ sung thêm một đại diện pháp luật là Tổng giám đốc người Việt. Đến cuối 2023, đầu 2024, một số động thái trên thị trường cho biết nước ngoài đang dần rút khỏi dự án Đại Phước nhưng chưa lộ diện ai thay thế.

Hai lãnh đạo mới của Vina Đại Phước đều giữ chức vụ quản lý tại một tập đoàn bất động sản lớn trong hệ sinh thái.

Yến Chi